微信扫一扫咨询 >

微信扫一扫咨询 >

或许还有很多人总觉得证券这一行比较神秘,毕竟它是管着资金的“流转”,常常和这些敏感词“血赚”、“血亏”、“倾家荡产”等等挂钩。今天小编开始放大招,将为你深入剖析证券产业链的全景图、产业解析以及投资机会。从上游的交易所、基础设施和IT服务,到中游的券商核心业务,再到下游的客户群体,文章将逐一拆解每个环节的关键要素和运行机制。

下面将从产业链全景图、产业解析、挖掘投资机会,3大模块入手一点一点的切入,一块一块的展开,开启一段证券产业链探索之旅。文章共6835字,建议先收藏,然后慢慢钻研。

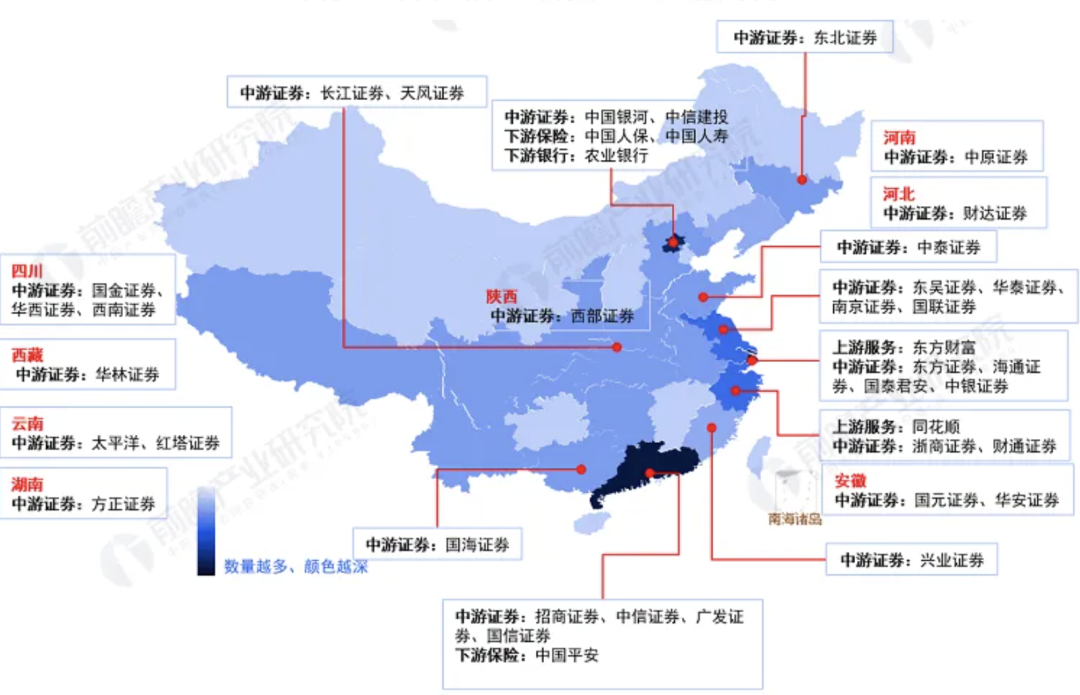

要吃透证券产业,必先绘其“骨骼”,明其脉络即证券产业链全景图,如下图所示。证券产业链并非仅是几家券商那么简单,当然券商很重要,但它是一个以资本市场为核心,多方参与者协同合作的复杂生态系统,通过下图可得知其有上、中、下游,围炉把三者统一放到产业解析里去聊聊。

通过:证券产业链全景图,可得知证券产业链有上、中、下游,让我们就从证券产业链的上游开始,掰开、揉碎了来聊聊。

证券产业上游是整个证券市场的基础设施和制度监管支支撑层,它又包括了:交易所、基础设施、IT服务、金融数据服务平台和服务提供商,如下图所示。

2.1.1 交易所:管家

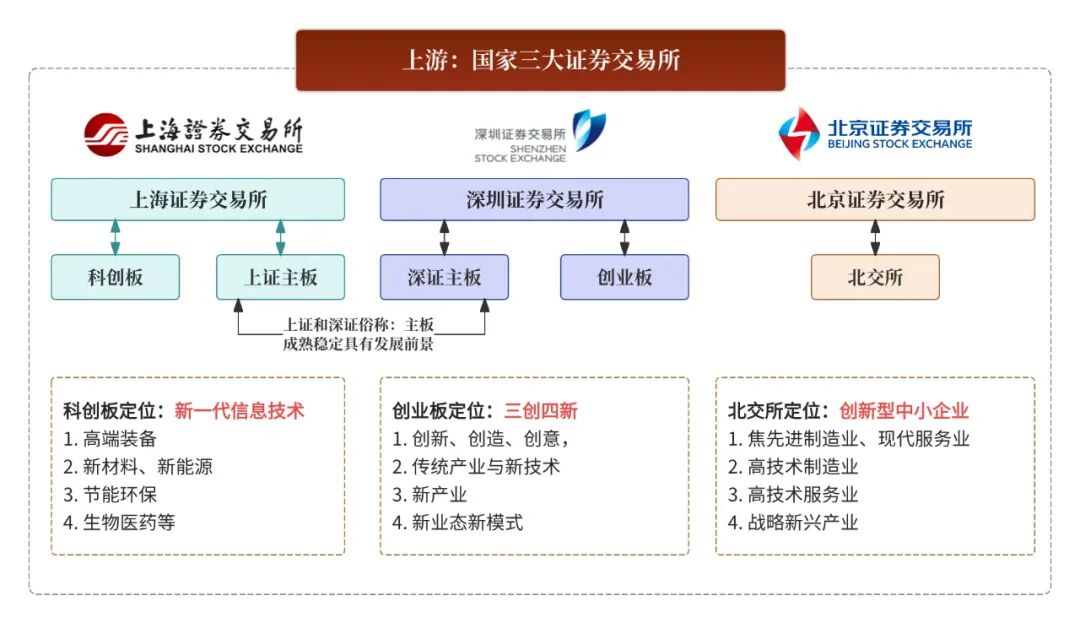

1)交易所:上交所、深交所、北交所

它提供集中交易的场所和设施,制定上市和交易规则;负责证券的登记、存管和结算;为场外市场提供发行、转让与结算服务;和证监会等监管机构确保合规高效运行,同时是券商、基金、债券等的 “后勤保障队”,各种交易(股票、债券、基金、衍生品等产品)的“官方交易场所”。

有关交易所暂时先聊到这里。

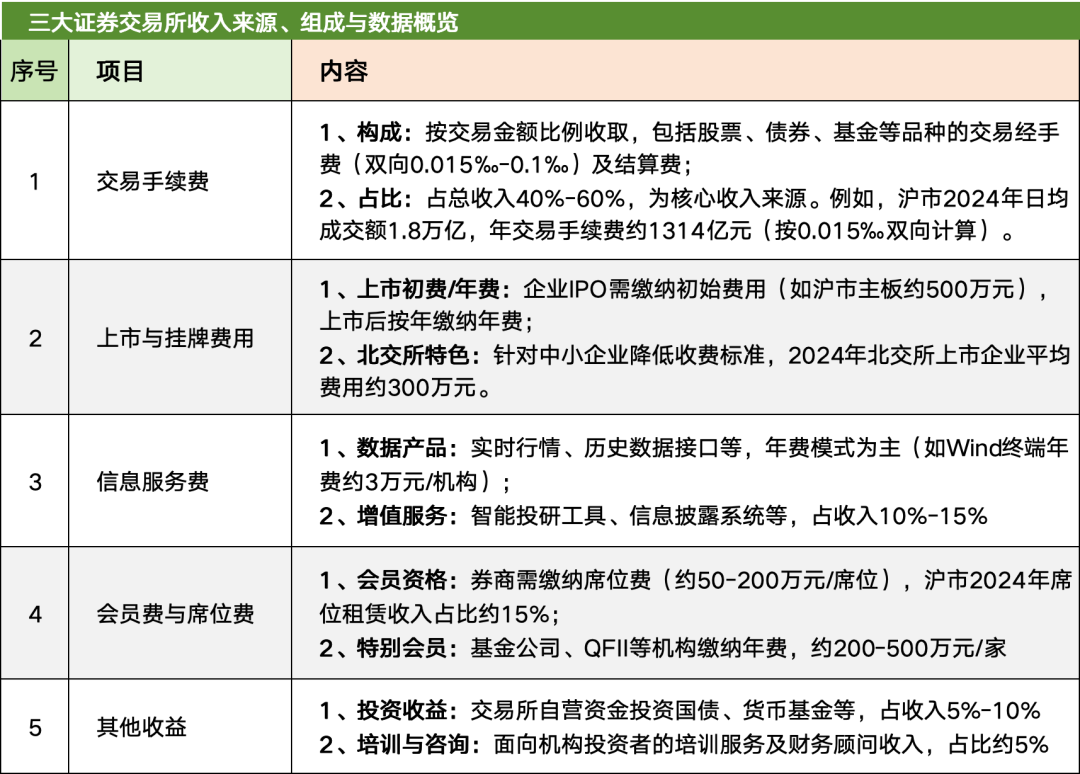

2)交易所:收入来源与组成

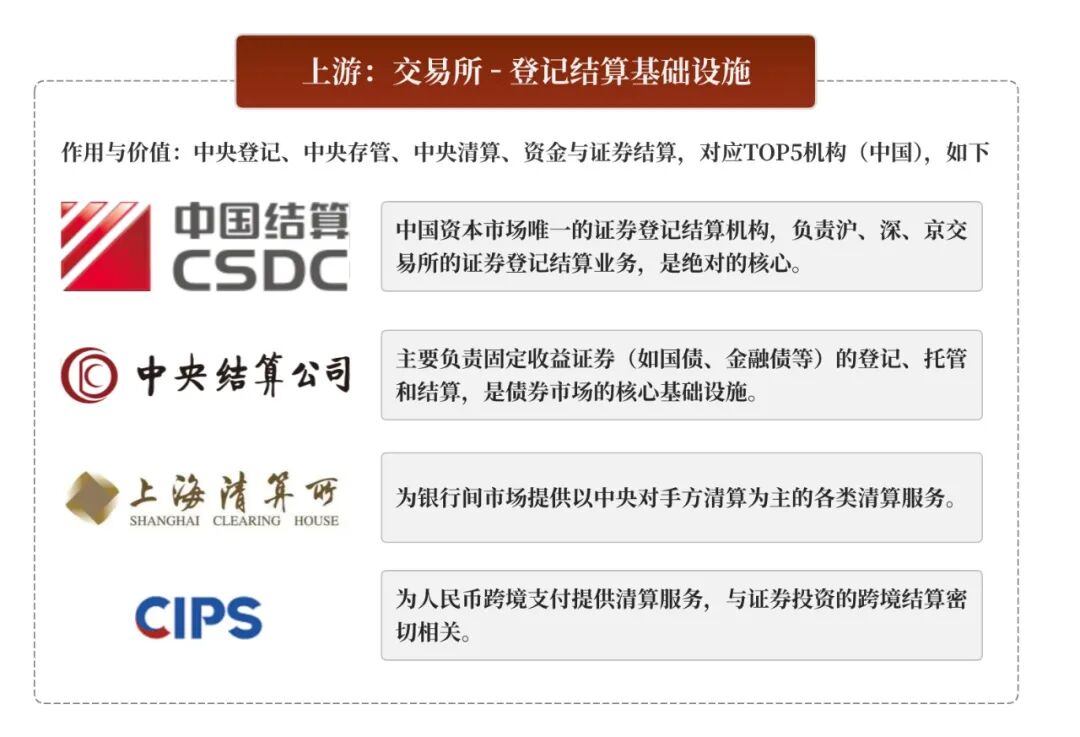

收入来源与组成:交易手续费、上市与挂牌费用、信息服务费、会员费与席位费、其他收益,如下图所示:

3)上游:基础设施、IT服务、数据平台、服务提供商

基础设施:包含园区、供电设施、空调设施、卫星通信、网络设备、存储设备、托管机房等,代表企业有万达、碧桂园、中国交建、中国建筑、海康威视等。

IT服务:包含核心交易系统、数字化与财富管理平台、合规与风控系统、行情转发系统、云计算与安全服务、人工智能与算法服务、灾备系统等,如下图所示。

金融数据平台、服务提供商:汇集全球范围内的实时行情、宏观经济数据、公司财务数据、新闻资讯、研报等海量信息;为证券市场或券商提供强大的数据提取、分析、建模和可视化工具,是投资研究、量化交易和风险管理的基石,如下图所示。

4)信创

信创在证券产业链中的作用很重要,关系着国家战略与安全可控、业务创新与体验提升,它涉及:服务器/芯片、操作系统、数据库;直接为国产硬件、基础软件厂商带来确定性市场增量,同时倒逼金融机构进行一轮深刻的IT架构重构。

小结:正是证券产业链上游这些“幕后英雄”的工作,才使得资本市场高效有序地发展,总之上游产业的价值在于:降低交易成本、提升市场效率、保障系统稳定、赋能决策创新。它们共同构成了资本市场赖以生存和发展的基础设施与环境。

上面模块已聊过证券产业链的上游:交易所、基础设施、IT服务、、金融数据服务平台和服务提供商。现在来聊聊:产业中游 – 证券公司/券商,它是连接产业上下游资金的核心通道,是证券产业的“中场发动机”。证券公司的核心业务,如下图所示:

2.2.1 券商:连接资金供需双方,提供金融服务

证券行业公司间产品差异较小,行业供给主要体现在证券公司数量以及营业部数量等方面。根据中国证券业协会数据显示,截至2025年6月,国内证券公司数量共有147家,近年来我国证券行业供给总体保持稳定增长。

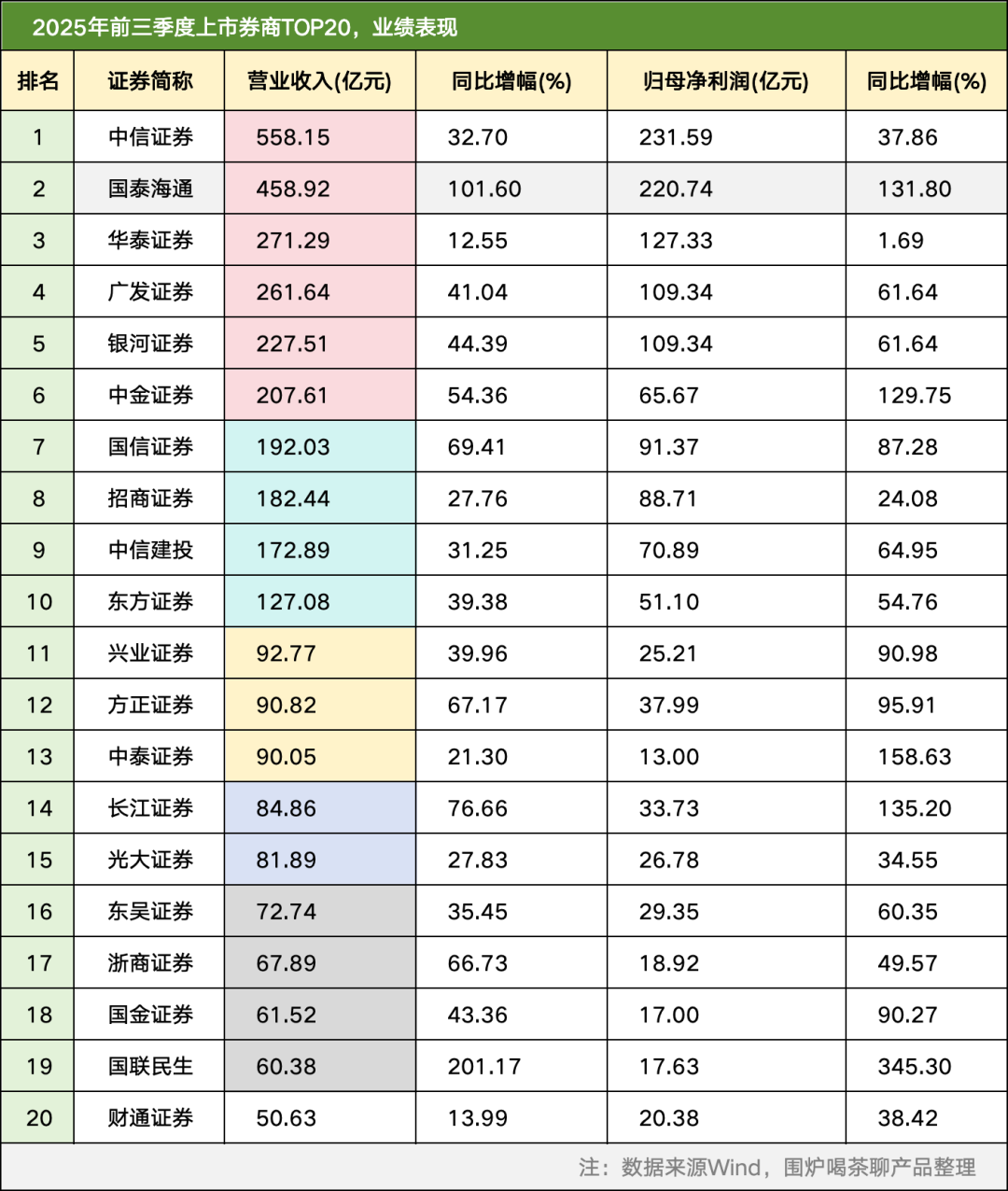

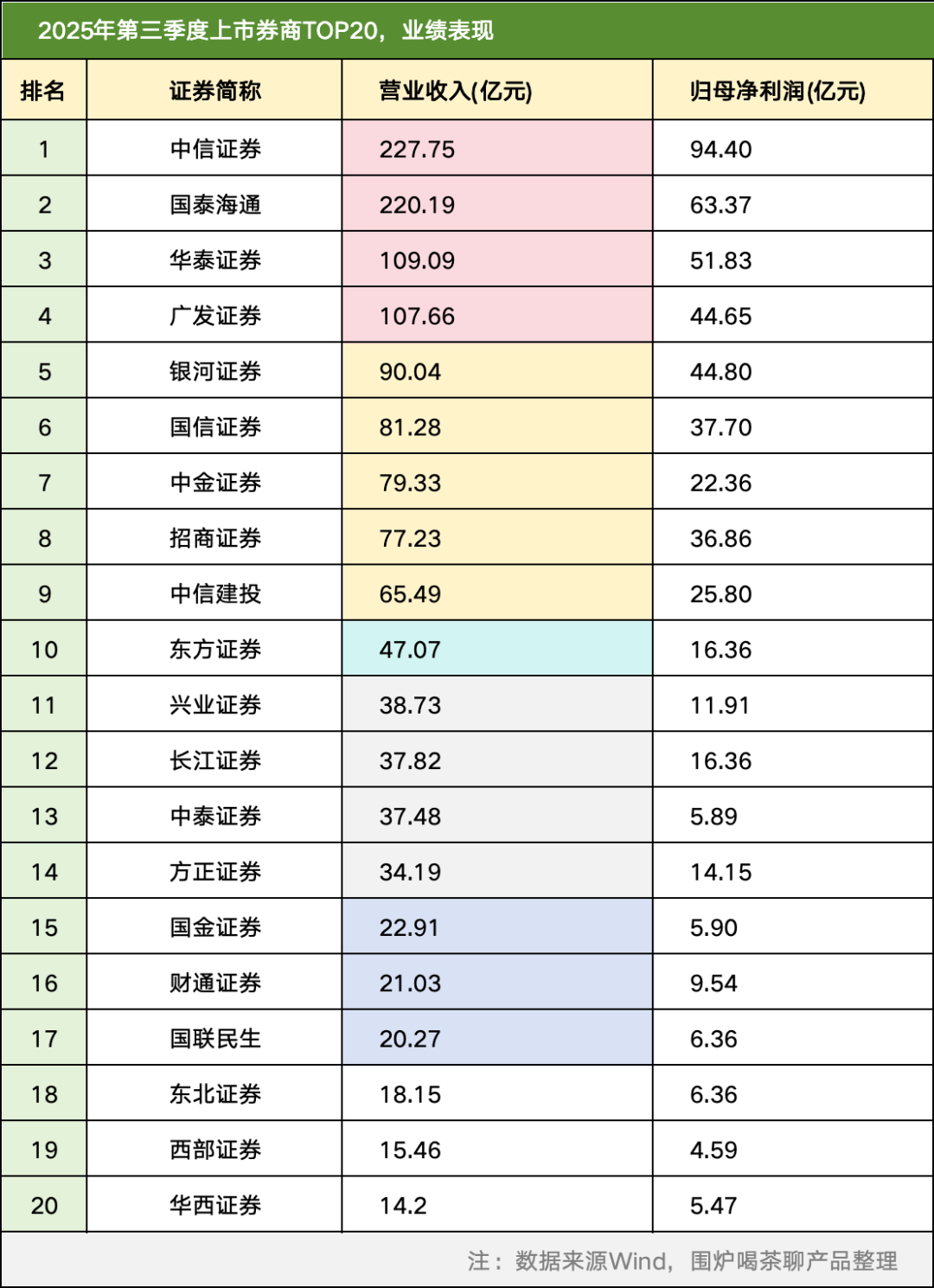

上市公司2025年三季报披露收官,券商上市公司业绩也随之出炉。由于股票市场持续回升,券商业绩普遍大幅增长,财富管理业务和自营业务是券商业绩增长的主要动力来源。

2.2.2 券商:核心业务

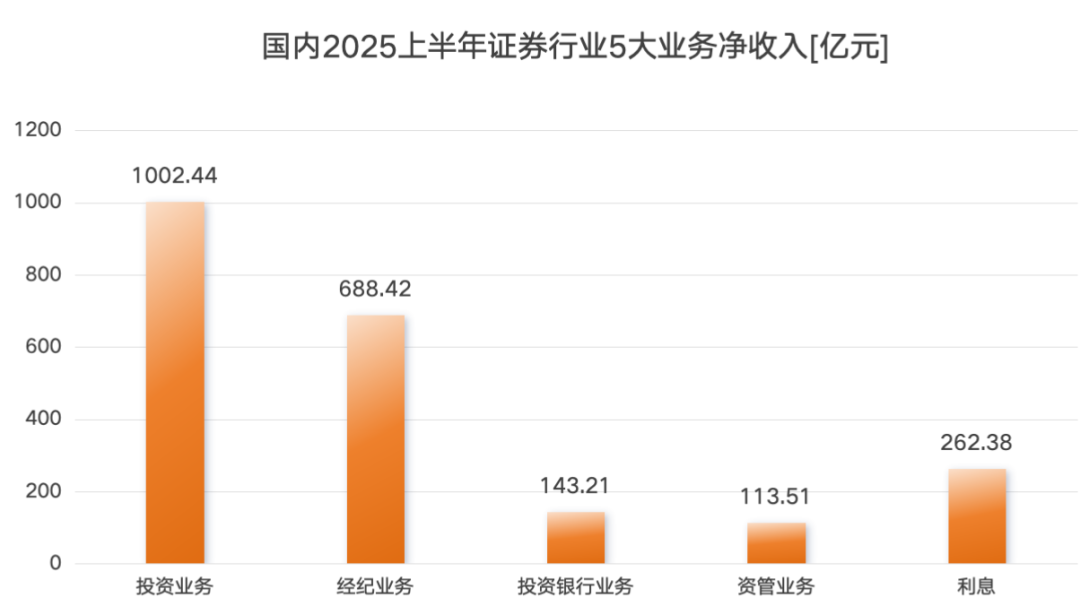

2025年三季券商上市公司业绩数据已看完,现在我们来聊聊券商核心业务,下图为国内2025上半年证券行业5大业务净收入图。

数据来源:中国证券业协会发布证券公司2025年上半年度经营数据

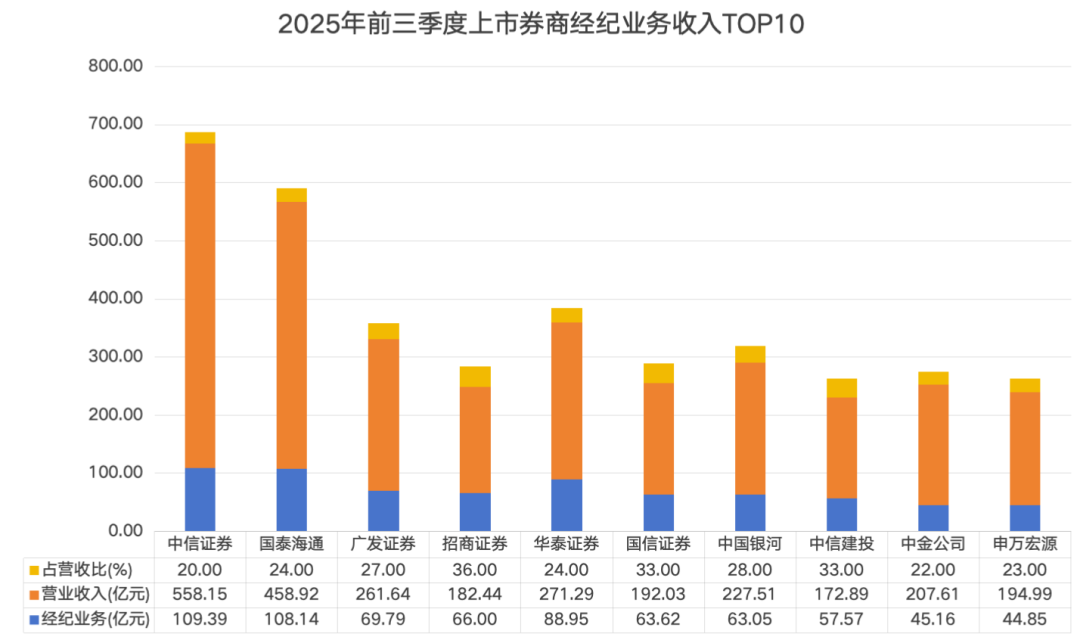

1)券商:经纪业务

经纪业务:传统、基础、流量入口的业务,即券商“老本行”,作为中介,为投资者提供进入证券交易所交易的通道、代理客户买卖证券、代销金融产品;前者占比通常超50%以上。大白话:证券交易的中介/收银台。

盈利模式:赚取交易佣金和手续费,目前这块相当卷,佣金低至万一,没有最低,只有更低;股票基金交易量与大盘涨跌高度绑定,经纪业务周期性强,“靠天吃饭”。

对接系统:开户系统、集中交易系统、账户系统、行情系统等。

数据来源:Wind

经纪业务小结:

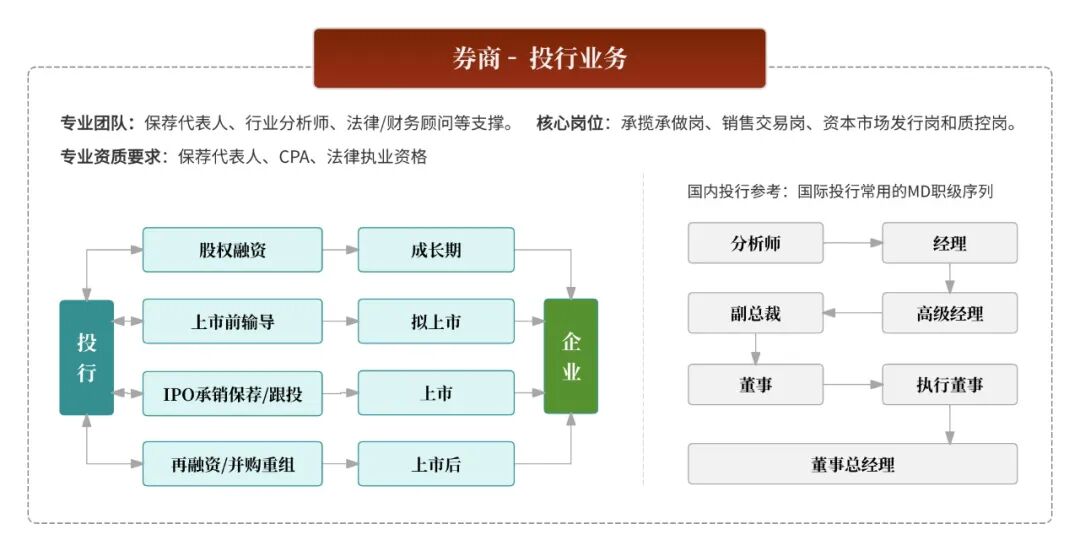

2)券商:投行业务

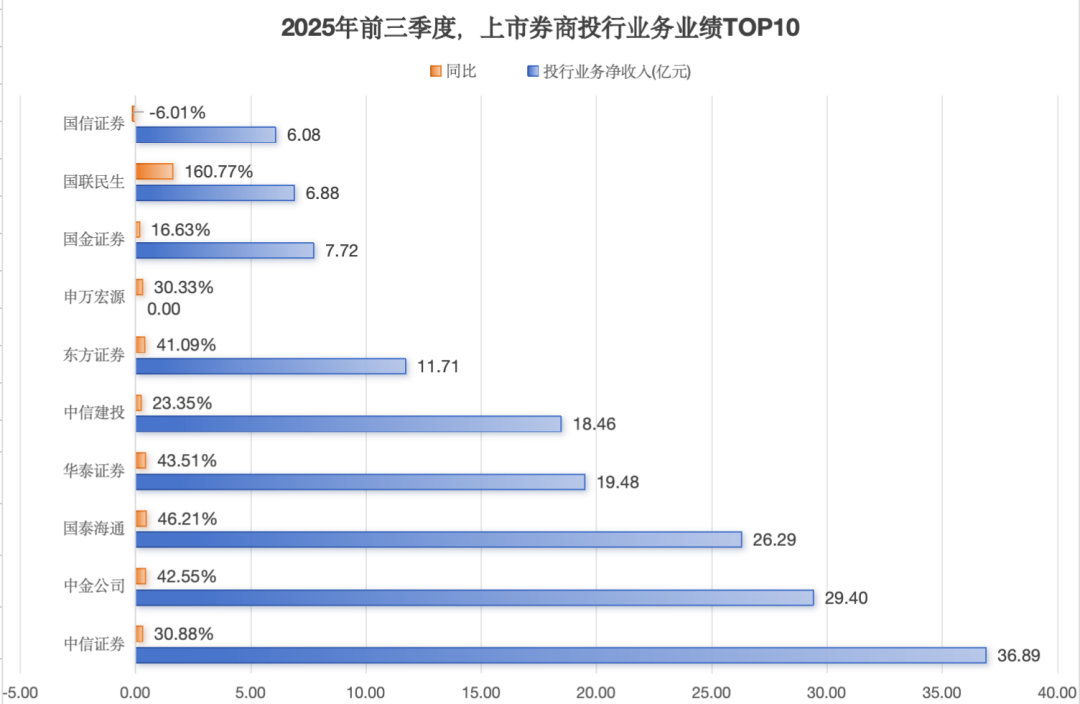

现状:注册制改革推动IPO发行常态化,投行业务迎来爆发式增长。

竞争格局:头部券商凭借品牌、资本和渠道优势,占据市场主导地位;中小券商则通过聚焦特定行业、区域或客户群体,实现差异化竞争。

数据来源:Wind

概念:为企业提供融资、并购、资产证券化等服务的专业金融活动,涵盖股权/债权发行、重组改制、跨境交易等全生命周期服务。大白话:帮公司搞钱、搞并购的“金融媒人”或“项目总包方”。

服务对象:拟上市公司、上市公司、发债主体、政府、机构投资者等。

对接系统:智能尽调平台、估值模型、监管报备系统、工作底稿系统、反洗钱监测系统、信息披露督导系统等。

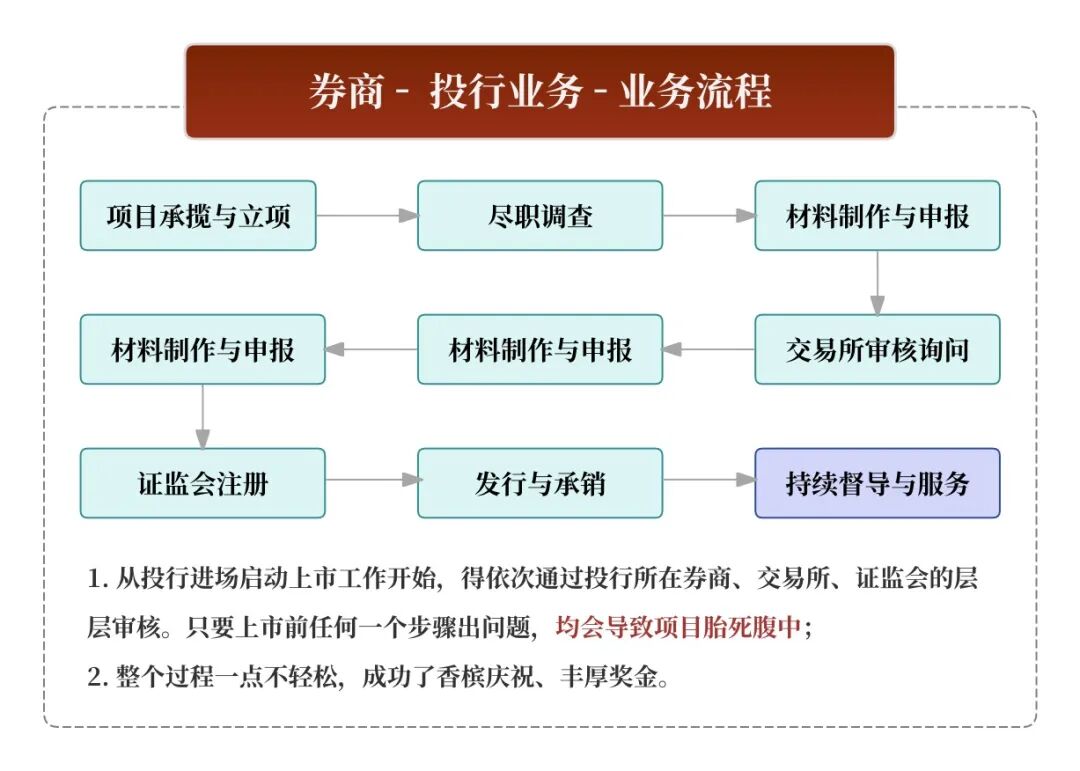

业务流程:假如有一天围炉的公司要IPO了,围炉和投行启动IPO项目,一般会经历以下完整生命周期,下图清晰地展示了从项目开拓到持续督导的全过程。

收入来源:承销费、保荐费、财务顾问费等,通常按融资规模的一定比例收取。

投行业务小结:

马太效应“持续:资源和业务将进一步向头部券商集中,中小券商加速突围:在北交所、新三板、债券承销等细分领域,中型和特色券商通过精准定位,有望实现快速增长,未来可能会有更多”黑马”出现;总之随着全面注册制的实施,投行业务将更加注重价值发现、定价能力和风险管理,对券商的专业能力提出更高要求。

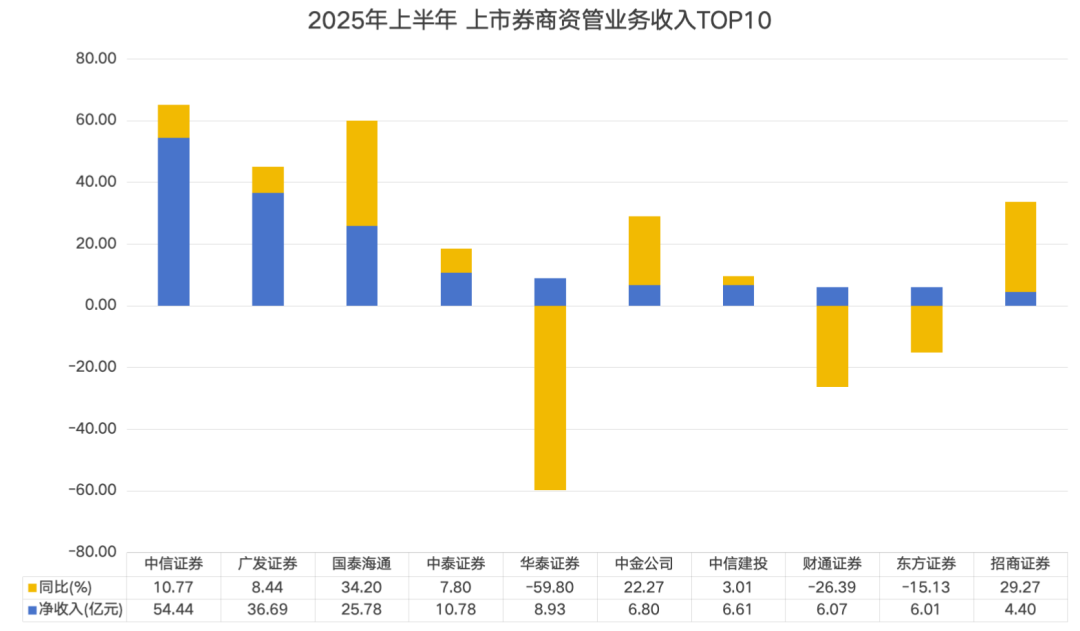

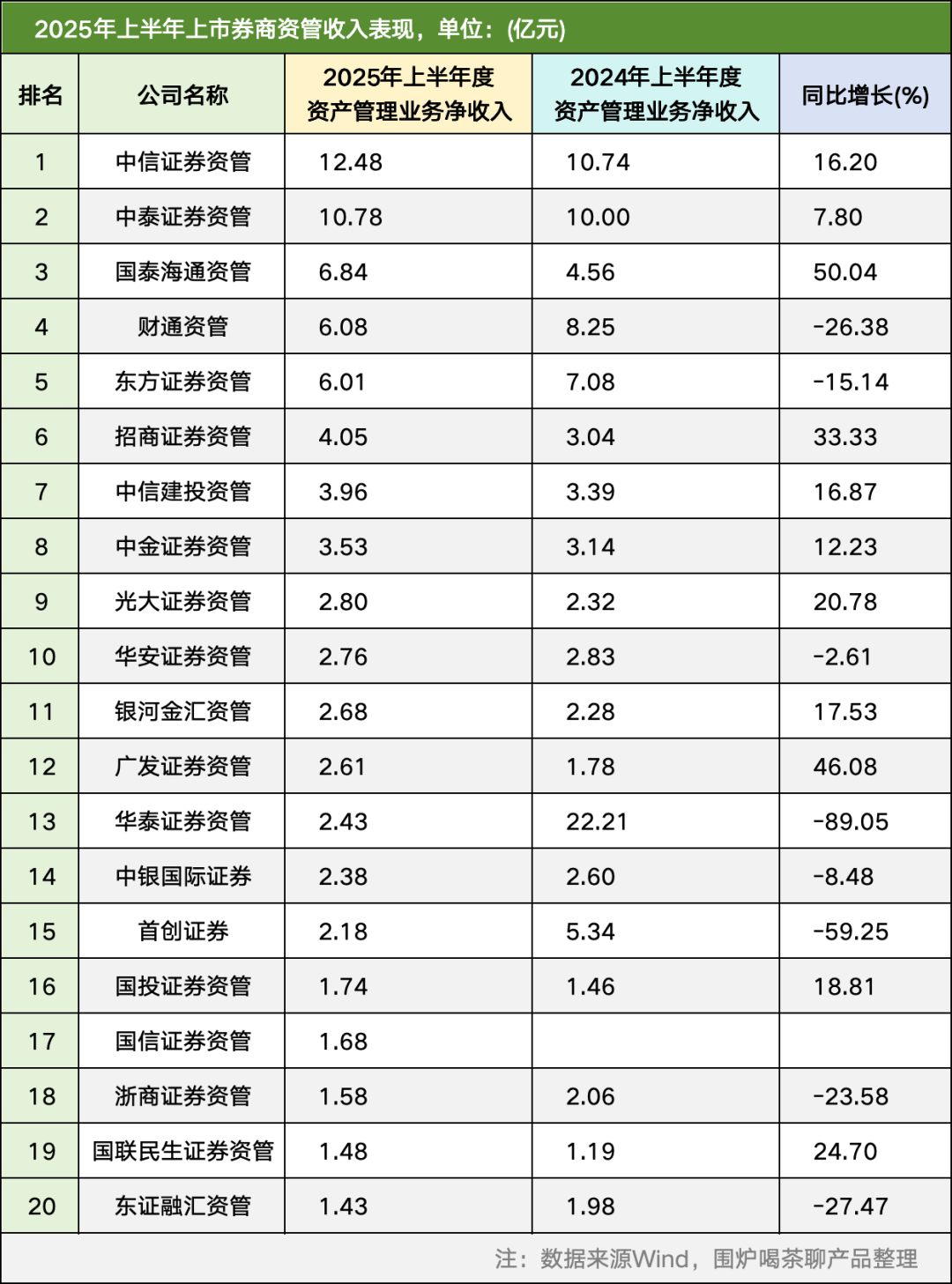

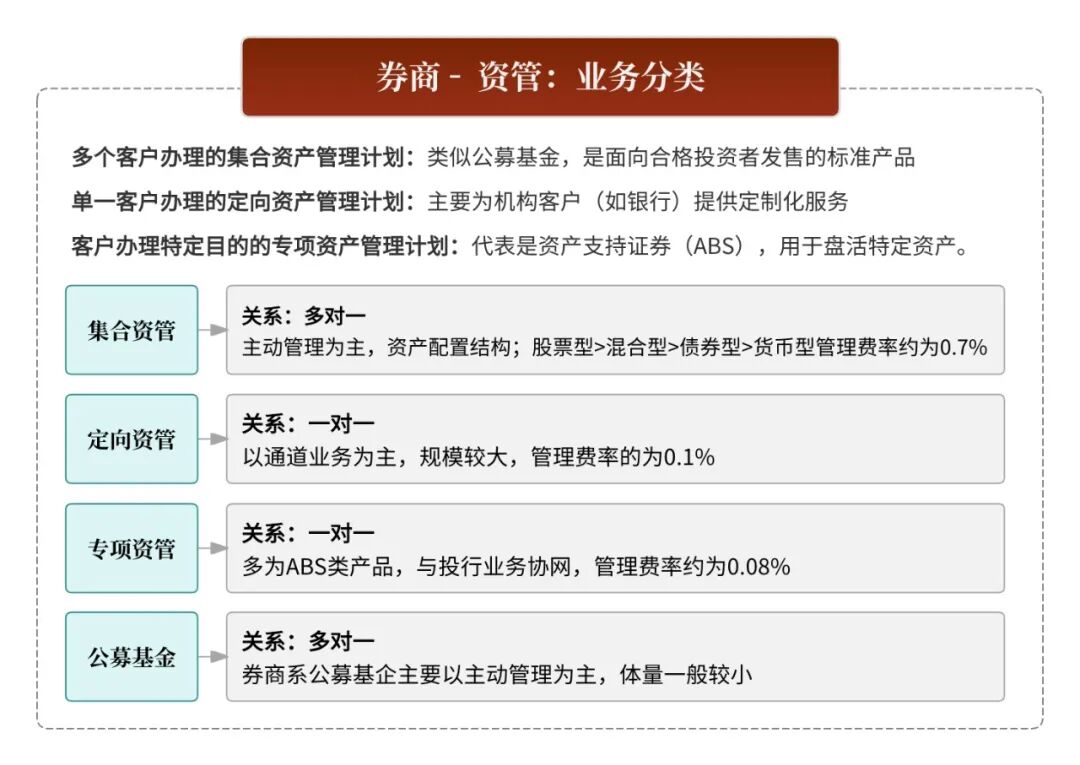

3)券商:资管业务

现状:资管新规实施后,通道业务受限,券商资管向主动管理转型;同质化竞争:中小券商依赖通道业务,管理费率下滑部分低至0.1%;市场波动:2024年权益类产品收益不佳,导致部分券商业绩报酬缩水;监管趋严:穿透式监管要求提升系统投入,中小券商IT成本增加20%-30%。

概念:证券公司资管业务属于持牌业务,是证券公司作为管理人开展的资产管理业务,作为受托人接受委托人的委托按照具体的约定进行相应资产的投资。从“通道”到“主动管理”的升级。

本质:专业的“代客理财”团队,大白话:“受人之托,代客理财”。你出钱,他帮你投资,类似于“公募基金”做的事。

盈利模式:主要依赖管理费收入,部分产品有业绩报酬、销售服务费、公募牌照溢价。

对接系统:投资交易管理系统(O32)、量化交易平台、风险监控系统。

业务分类:管集合资管:“凑多人的钱一起管”;定向资管:“一对一专门管某个人/机构的钱”;专项资管:“针对特定项目管钱”;还有公募基金。

资管业务小结:

国内券商资管业务已形成“头部主导、中小差异化”的格局,头部机构通过全链条服务(公募+私募+ABS)巩固优势,中小券商则聚焦细分领域(如区域固收、特色ABS)。未来,行业将向专业化、数字化、绿色化方向深化,合规能力与创新能力成为竞争关键。

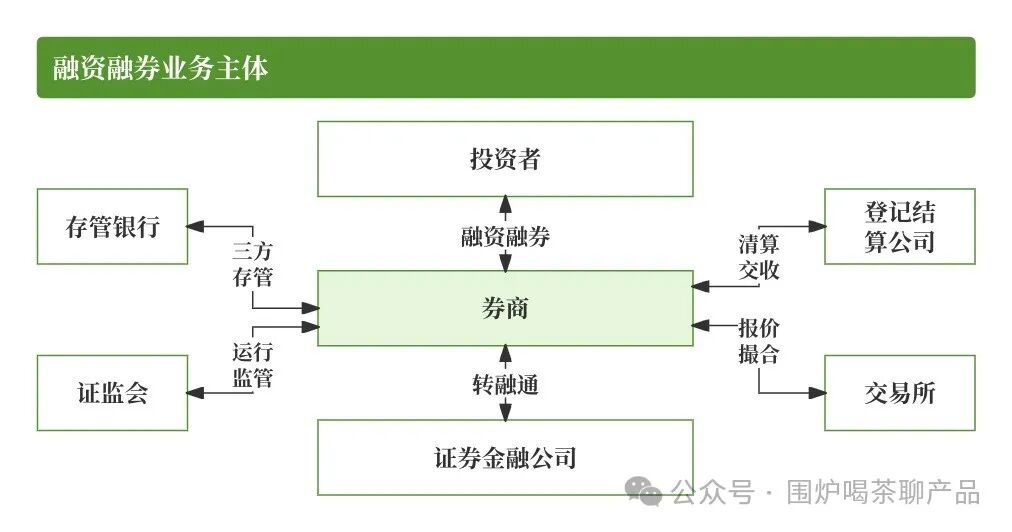

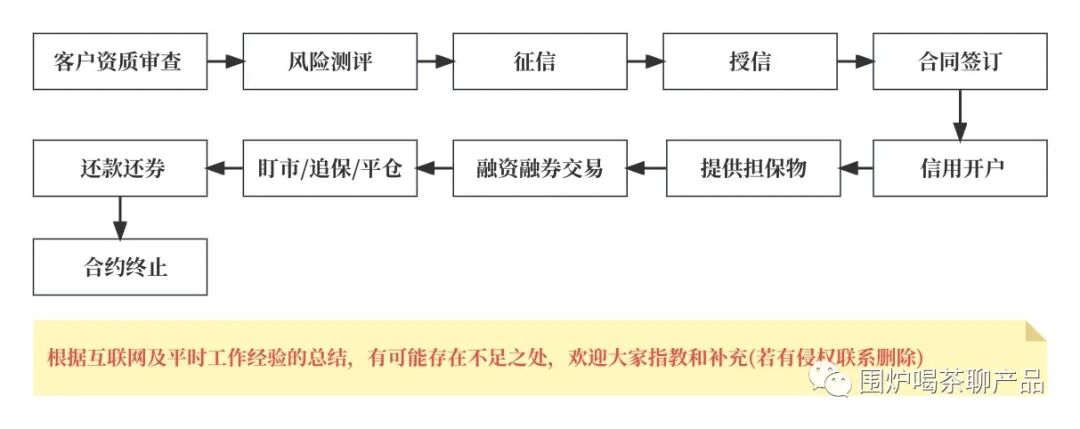

4)券商:信用业务

整体来看,受资本市场持续回暖、流动性宽松政策以及经济复苏预期增强等因素推动,今年上半年,融资融券余额整体呈现高位运行与结构性波动并存的特点。截至今年6月末,市场融资融券余额为18505亿元,同比增长24.95%。(数据来源:中证数据有限责任公司)

数据来源:Wind

概念:券商向客户出借资金或证券,核心是融资融券(两融)和股票质押回购;大白话:借钱给客户炒股,或者让客户用股票做抵押来借钱。

核心功能:向客户提供融资(借钱买证券)和融券(借证券卖出)的信用服务;

盈利模式:赚取融资利息和融券费用,是提升经纪业务价值的核心业务;

业务分类:按借出物:融资业务(借资金)和融券业务(借证券);按担保物:现金担保和证券担保。

对接系统:融资融券交易管理系统、风险监控系统。

业务流程:融资融券业务流程如下,根据沪深交易所正式《交易所融资融券交易实施细则》理出来,如下图所示:。

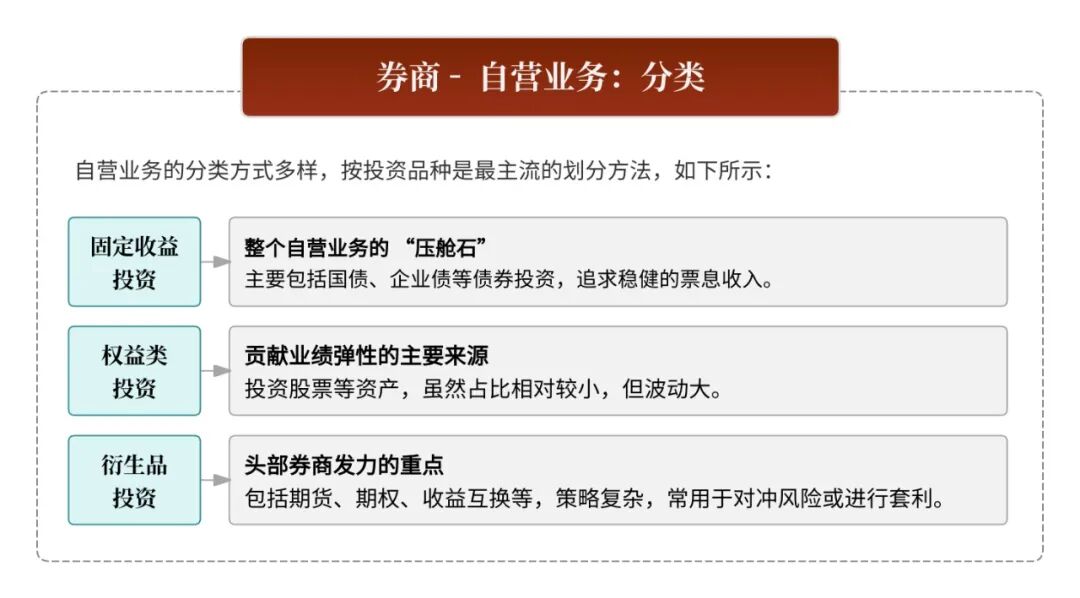

5)券商:自营业务

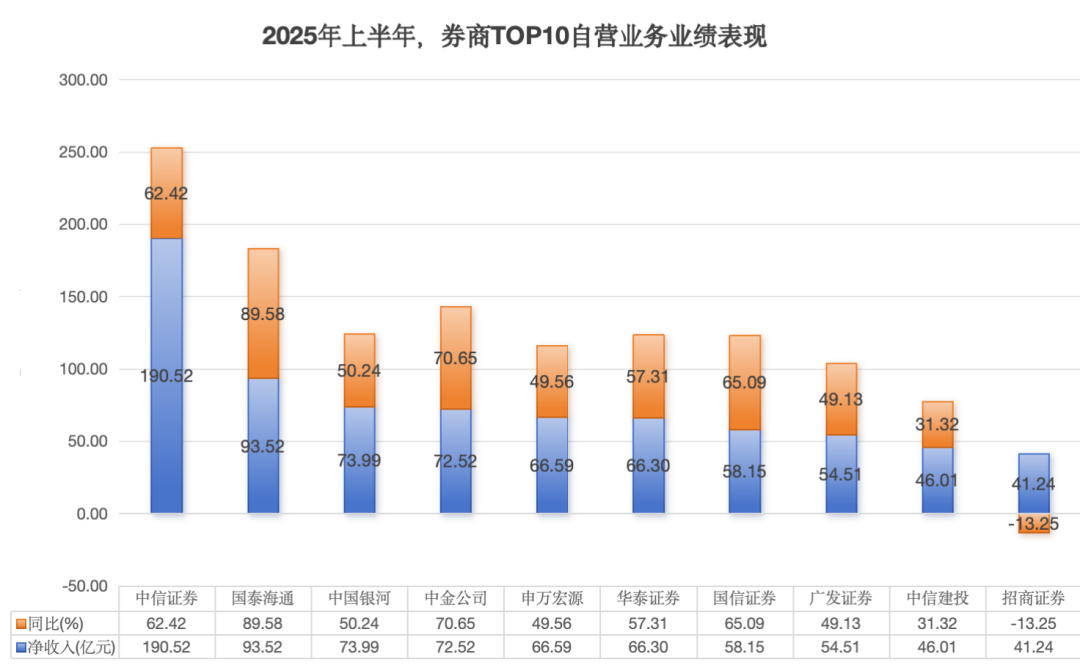

自营业务是券商的重要收入来源之一,但市场波动对其影响较大。2025年上半年,证券全行业自营业务收入达1002.42亿元,占总营收的39.93%。而42家上市券商的口径数据更高,合计自营收入达1123.54亿元,同比大幅增长53.53%,占其总营收的44.61%,支柱地位显著。

数据来源:Wind

概念:券商用自己的钱去投资赚钱,盈亏自负;它与经纪、资管等代客理财业务有本质区别,核心在于自主决策、自担风险。

核心功能:券商使用自有资金进行证券投资,以赚取利润;

盈利模式:买卖价差和投资收益;

关键系统:投资交易管理系统(O32)、量化交易平台、风险监控系统;

自营业务小结:

券商行业正经历着前所未有的变革与机遇。政策红利持续释放、市场扩容成为常态、金融科技重塑生态、国际化布局加速推进,预示着券商行业的“黄金时代”才刚刚开始。

图于来源:前瞻产业研究院,如有侵权请联系删除

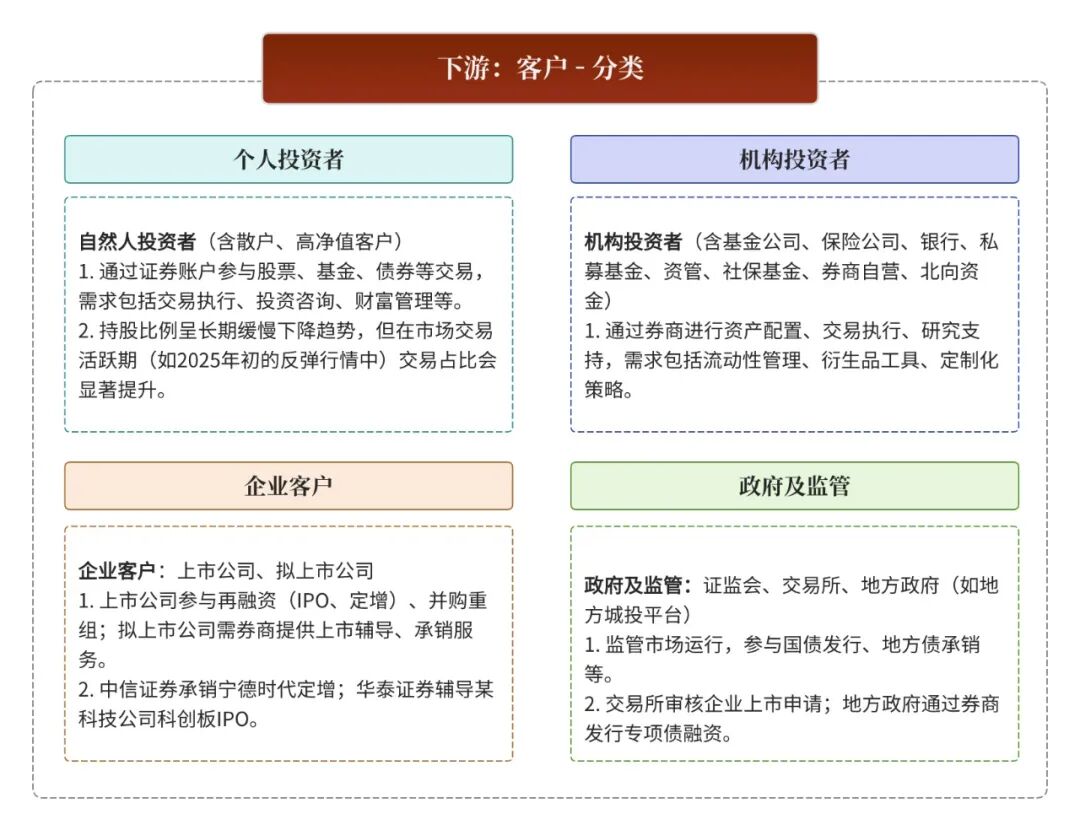

证券产业链的上、中游已聊过了,没有下游那整个产业链就不完整,那现在我们来聊聊证券产业链下游:客户。证券产业链的下游客户,主要是那些购买证券公司服务和产品,并为其带来收入的个人和机构,如下图所示:

1、机构投资者:

围炉把机构投资者单拿出来聊聊,它是金融市场的稳定器和压舱石。其动向直接传递政策意图,对大盘蓝筹股有显著支撑。其持仓变动主导了核心资产的走势,如下图所示:

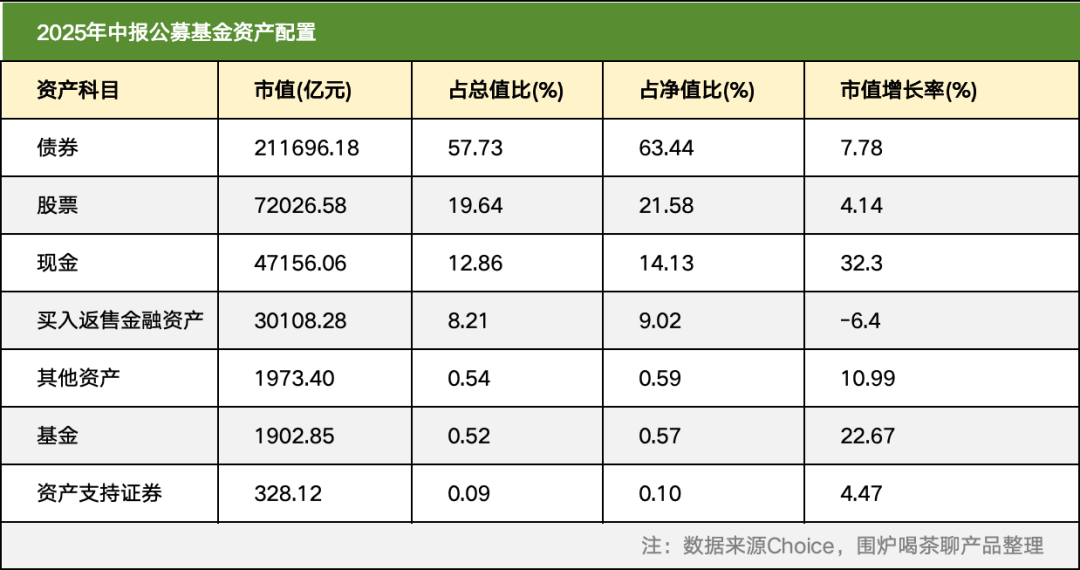

截至2025年二季度末,基金持有量最多的资产类型为债券,持有市值21.17万亿元,占基金资产总值比例57.73%;其次为股票,持有市值7.2万亿元,占比19.64%。其中,较一季报市值增长最大的资产类型为现金,由3.57万亿元增长至4.72万亿元,增长率32.3%,市值下降最大的是买入返售金融资产,下降了6.4%。(数据源于:Choice数据)

2、个人投资者:

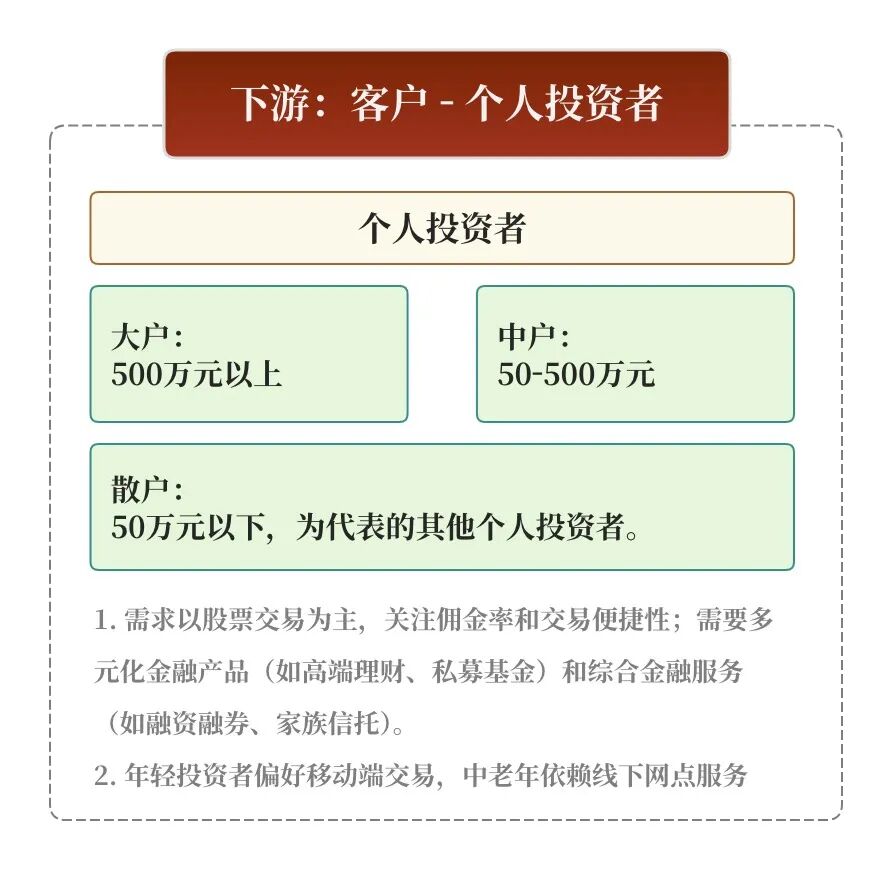

个人投资者可以分为:散户、中户和大户,如下图所示:

持股比例呈长期缓慢下降趋势,但在市场交易活跃期(如2025年初的反弹行情中)交易占比会显著提升;市场情绪放大器,其活跃度是市场赚钱效应和流动性的重要体现。

已对证券产业链:上、中、下游均有聊过,我们一起来聊聊有没有存在投资机会,申明下:本文的投资机会仅供参考、学习和交流,不构成任何投资建议。市场有风险,投资需谨慎。好了回归到投资机会话题上来,仍从证券产业链的上、中、下游出开始。

投资逻辑:技术驱动效率提升,合规需求催生新赛道;

关注方向:

①交易系统与基础设施:特别是量化交易、算法交易的快速发展,对低延迟、高并发的交易系统需求激增;

②金融数据服务:实时行情数据、研究数据、另类数据等多元化数据服务需求爆发式增长;

③合规风控技术:虚拟资产业务的兴起,对合规风控技术提出了全新要求。区块链监控、数字身份验证、智能合约审计等新兴技术需求激增等等。

标的:

投资逻辑:业务创新,盈利改善双轮驱动;

关注方向:

①投资能力:特别是在当前市场环境下,优秀的投资能力直接转化为超额收益;

②业务创新:虚拟资产业务、财富管理转型、国际业务拓展等创新业务为券商打开新的增长空间等;

标的:

投资逻辑:分享中国居民财富增长和资产配置转向金融产品的时代红利,机构化+专业化服务溢价;

关注方向:

①客户服务与财富管理:高净值客户资源丰富,资产管理规模快速增长,收入结构优化;数字化转型领先,客户体验优秀,市场份额提升等;

标的:广发证券、国泰海通

以上投资机会仅供参考、学习和交流,不构成任何投资建议。市场有风险,投资需谨慎。

2340次浏览

2340次浏览

302次浏览

302次浏览

393次浏览

393次浏览

382次浏览

382次浏览

2196次浏览

2196次浏览